今年二季度,各家券商私募資產(chǎn)管理“成色”如何?

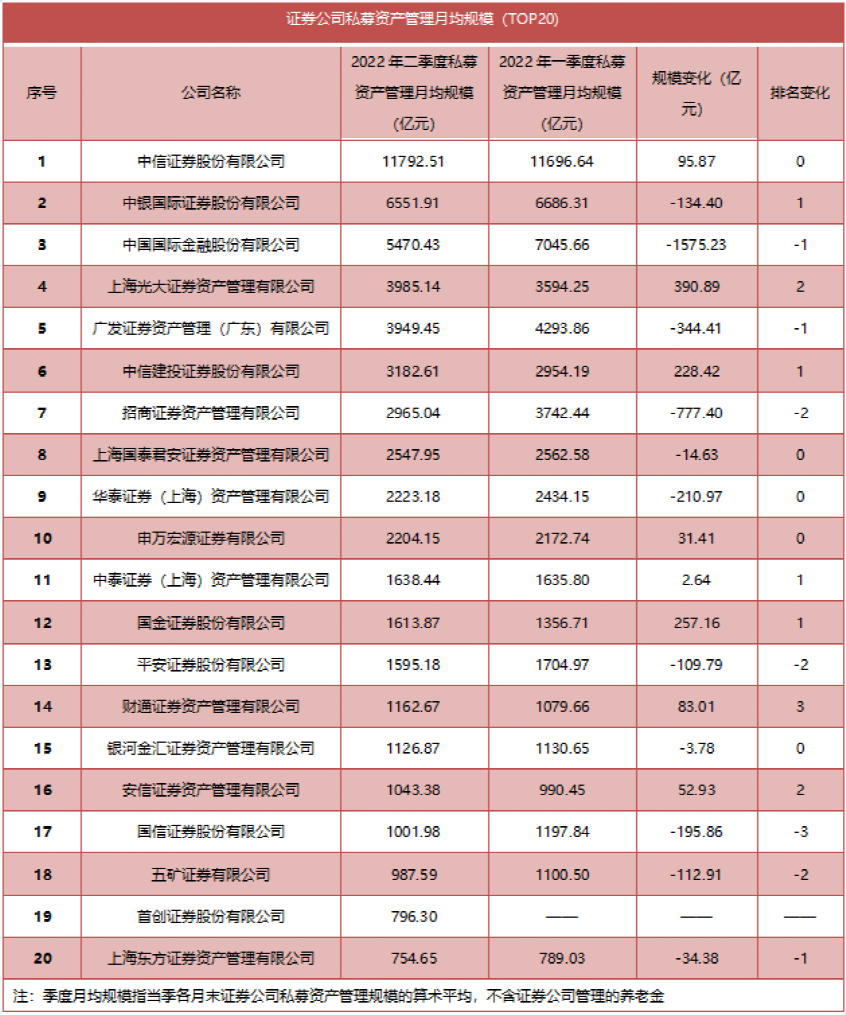

8月1日晚間,中基協(xié)公布2022年二季度各項(xiàng)資管業(yè)務(wù)月均規(guī)模數(shù)據(jù)。TOP20券商私募資產(chǎn)管理月均規(guī)模合計(jì)達(dá)到5.66萬(wàn)億元,與今年一季度的5.89萬(wàn)億元相比縮水2355億元,環(huán)比下滑約4%。

由于整體規(guī)模下滑,能保持住此前成績(jī)已是“勝利”。此次私募資產(chǎn)管理月均規(guī)模TOP20榜單中,共有11家券商二季度私募資產(chǎn)管理月均規(guī)模環(huán)比減少(未含新晉公司)。其中,中金公司私募資產(chǎn)管理月均規(guī)模從上一季的7045.66億元下滑至5470.43億元,環(huán)比規(guī)模下降1575.23億元,環(huán)比下降約22%。

回顧今年上半年的市場(chǎng)行情,整體呈“先抑后揚(yáng)”的態(tài)勢(shì)。針對(duì)二季度券商私募資產(chǎn)管理規(guī)模環(huán)比縮水的原因,有市場(chǎng)人士表示,主要是受市場(chǎng)行情及渠道、投資者信心等多方面影響。另外,也不排除部分機(jī)構(gòu)存在“踩空”行情的情況,凈值下滑導(dǎo)致規(guī)模縮水。

各家券商資管具體排名情況如何?來(lái)看詳情——

超半數(shù)券商私募規(guī)模縮水

中金、招商環(huán)比下降超20%

首先來(lái)看整體情況:就此次中基協(xié)公布的券商私募資產(chǎn)管理月均規(guī)模前20名來(lái)看,其合計(jì)規(guī)模達(dá)到5.66萬(wàn)億元。與今年一季度的5.89萬(wàn)億元相比,二季度規(guī)模減少2355億元,環(huán)比下滑約4%。

上榜門檻方面,二季度TOP20券商的“紅線”為754.65億元(東方紅資產(chǎn)管理),略低于上一季。浙商資管本季度跌出前20榜單,上季度規(guī)模為779.48億元。新晉者為首創(chuàng)證券,二季度私募資管規(guī)模為796.3億元,排在第19位。除此之外,其他券商均為“舊面孔”。

在排名上,本季度中信證券以11792.51億元的成績(jī),穩(wěn)居行業(yè)頭把交椅。其管理規(guī)模也相當(dāng)穩(wěn)定,二季度微增95.87億元。

中銀國(guó)際證券提升一名,來(lái)到行業(yè)第二位;二季度私募資管規(guī)模6551.91億元,環(huán)比減少134.4億元。對(duì)此,中銀國(guó)際證券相關(guān)人士介紹稱,近年來(lái)公司資管業(yè)務(wù)主動(dòng)管理轉(zhuǎn)型取得一定成效,私募資管業(yè)務(wù)上積極發(fā)揮專業(yè)優(yōu)勢(shì),重點(diǎn)在投研、產(chǎn)品結(jié)構(gòu)、客戶服務(wù)及金融科技等領(lǐng)域發(fā)力。

此外,光證資管二季度排名提升兩名,規(guī)模為3985.14億元,環(huán)比增長(zhǎng)390.89億元;財(cái)通資管上升3名,規(guī)模為1162.67億元,環(huán)比增長(zhǎng)83.01億元。安信資管排名亦提升2位,規(guī)模為1043.38億元,環(huán)比增長(zhǎng)52.93億元。

值得關(guān)注的是,國(guó)金證券二季度私募資管規(guī)模為1613.87億元,環(huán)比提升257.16億元,環(huán)比增長(zhǎng)18.95%,增速排在首位,再度上升一名。回顧上一季,國(guó)金證券私募資管規(guī)模環(huán)比增長(zhǎng)44.66%,一次性提升5名。也即,短短半年時(shí)間,國(guó)金證券私募資管規(guī)模就從18名升至第12位,規(guī)模也從千億以下到超過(guò)1600億,漲幅超70%。

由于整體規(guī)模縮水4%,能保持住此前成績(jī)就已經(jīng)是“勝利”。此次的TOP20中,共有11家券商二季度私募資產(chǎn)管理月均規(guī)模環(huán)比減少(未含新晉公司)。

其中,中金公司私募資產(chǎn)管理月均規(guī)模從上一季的7045.66億元下滑至5470.43億元,環(huán)比規(guī)模縮水1575.23億元,環(huán)比下降22.36%,排名下降一名。招商證券規(guī)模縮水777.40億元,環(huán)比下降20.77%,排名下降2位。國(guó)信證券規(guī)模縮水195.86億元,勉強(qiáng)保住千億水平,排名下降3位。

針對(duì)二季度券商私募資產(chǎn)管理規(guī)模環(huán)比下降的原因,有市場(chǎng)人士表示,主要是受市場(chǎng)行情及渠道、投資者信心等多方面影響。今年上半年市場(chǎng)行情整體呈“先抑后揚(yáng)”的態(tài)勢(shì),一季度市場(chǎng)持續(xù)下挫,引發(fā)投資者悲觀情緒。即便在二季度市場(chǎng)有所回調(diào)之下,私募資管縮水情況仍然未有好轉(zhuǎn)。另外,也不排除部分機(jī)構(gòu)存在“踩空”行情的情況,凈值下滑導(dǎo)致整體規(guī)模縮水。

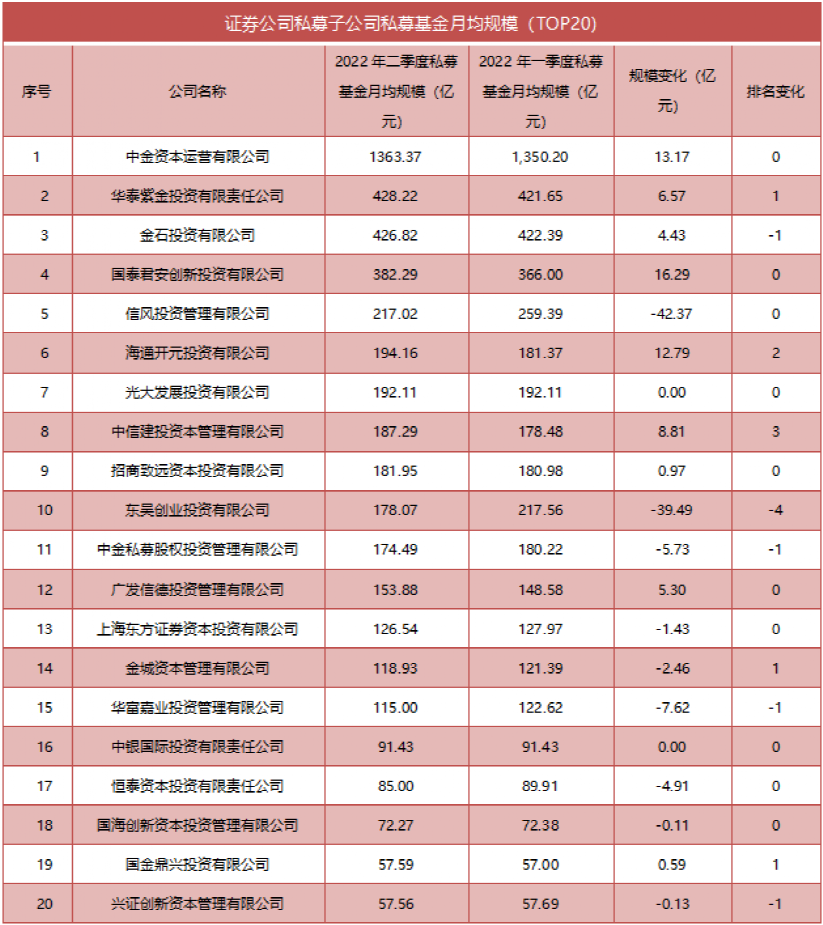

券商私募子公司規(guī)模穩(wěn)定

中金資本一騎絕塵

相比券商私募資管規(guī)模,各家券商私募子公司管理規(guī)模相當(dāng)穩(wěn)定,前20名全部為上一季的“老人”,且規(guī)模和排名均無(wú)重大變化。

具體來(lái)看,在2022年二季度私募基金月均規(guī)模排名首位的仍是中金公司旗下的中金資本,當(dāng)季月均規(guī)模為1363.37億元,環(huán)比微增13.17億元。與此同時(shí),中金私募股權(quán)投資二季度規(guī)模為174.49億元,環(huán)比微降5.73億元,排名下降一位。

在中金資本之后,排名第二、第三位的分別為華泰證券旗下的華泰紫金投資和中信證券旗下的金石投資,與上一季相比兩家公司本季交換了位次,但規(guī)模變化不大,分別為428.22億元、426.82億元。

規(guī)模下降方面,信達(dá)證券旗下的信風(fēng)投資和東吳證券旗下的東吳創(chuàng)投二季度分別下降42.37億元、39.49億元,分別排在第5位、第10位,其中東吳創(chuàng)投排名下降4位。

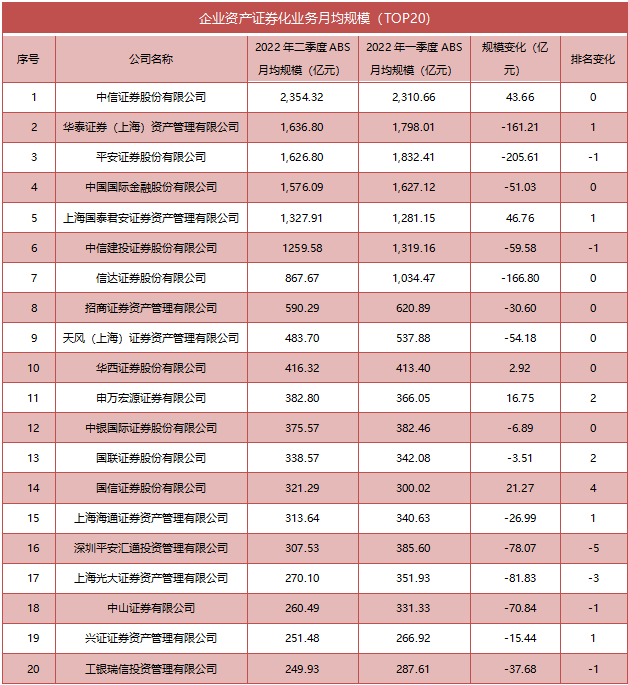

企業(yè)ABS發(fā)行放緩

月均規(guī)模縮超900億

今年上半年,信貸ABS和企業(yè)ABS發(fā)行均有收緊。Wind數(shù)據(jù)顯示,今年一季度新發(fā)行企業(yè)ABS 213只,發(fā)行金額1894.44億元;二季度新發(fā)行306只,發(fā)行金額3037.8億元。

雖然二季度市場(chǎng)ABS發(fā)行數(shù)量和規(guī)模均有所回升,但較去年同期相比,規(guī)模仍下滑明顯。在新增數(shù)量有限的情況下,各家機(jī)構(gòu)企業(yè)ABS月均管理規(guī)模環(huán)比也有所下滑。二季度TOP20機(jī)構(gòu)合計(jì)規(guī)模為1.52萬(wàn)億元,與上季度的1.61萬(wàn)億元相比,減少規(guī)模超過(guò)900億元。

從榜單上來(lái)看,二季度企業(yè)ABS管理機(jī)構(gòu)名單與上一季無(wú)異,僅排名略有變化。其中7家公司上升、7家下降,6家無(wú)變化。上榜門檻略有下滑,從上一季的266.92億元降至249.93億元。

具體來(lái)看,中信證券以2354.32億元的月均規(guī)模,繼續(xù)排在行業(yè)首位;華泰資管、平安證券兩家交換位次,分別為1636.8億元、1626.8億元,分別較上季度下滑161.21億元、205.31億元。

此外,信達(dá)證券二季度企業(yè)ABS業(yè)務(wù)月均規(guī)模867.67億元,環(huán)比下降超16%。今年4月,信達(dá)證券曾因ABS業(yè)務(wù)及投行業(yè)務(wù)風(fēng)控及合規(guī)出現(xiàn)問(wèn)題,被北京證監(jiān)局采取責(zé)令改正的行政監(jiān)管措施。彼時(shí)北京證監(jiān)局指出,信達(dá)證券在開(kāi)展ABS業(yè)務(wù)過(guò)程中未建立有效的約束制衡機(jī)制,ABS業(yè)務(wù)開(kāi)展環(huán)節(jié)違規(guī),風(fēng)險(xiǎn)管理缺位,部分ABS項(xiàng)目存續(xù)期信息披露不完整。更多股票資訊,關(guān)注財(cái)經(jīng)365!