盡管美國股市周四在9月的首個交易日漲跌不一,暫時令杰克遜霍爾央行年會后持續(xù)的拋售行情出現了停頓,不過對于接下來的市場表現,許多華爾街人士眼下依然很難保持樂觀:因為立場鷹派的美聯儲,很可能讓美股一年中最疲軟的月份——9月,變得更為兇險萬分!

行情數據顯示,美國股市周四打破了連跌走勢,標普500指數和道瓊斯工業(yè)平均指數小幅上漲,而其他市場則因預期利率將在更長時間內保持較高水平而繼續(xù)受到沖擊。

截止當天收盤,標普500指數上漲11.85點,至3966.85點,漲幅0.3%,盤中一度下跌1.3%。道指上漲145.99點,至31656.42點,漲幅0.5%。受美債收益率走高影響最大的納斯達克綜合指數則依然下跌31.08點,至11785.13點,跌幅0.3%,連續(xù)第五個交易日下挫。

標普和道指的反彈對過去幾天遭受重創(chuàng)的美國市場來說是一個輕微的緩解。三大股指周三曾連續(xù)第四個交易日下跌,8月跌幅高達4%-5%。

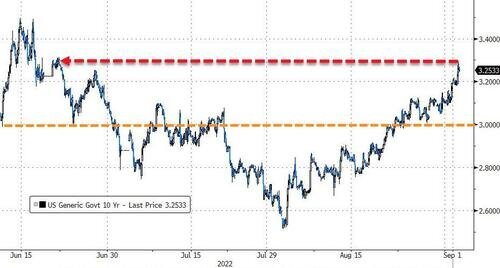

不過,投資者眼下懸著的心顯然仍不能完全放下,因為“全球資產定價之錨”10年期美債收益率的升勢仍未出現止歇的跡象。

基準10年期美債收益率周四進一步攀升至了6月以來的最高水平,尾盤上漲5.9個基點報3.258%;2年期美債收益率也繼續(xù)刷新15年高位,尾盤上漲1.1個基點報3.514%。此外,5年期美債收益率上漲4.6個基點報3.405%,30年期美債收益率上漲6.8個基點報3.364%。

交易員還紛紛買入在市場動蕩時期被視為避風港的美元,衡量美元兌六種主要貨幣強弱的ICE美元指數隔夜一度觸及110關口,為20年來首次。美元兌日元更是自1998年以來首次觸及140關口。

美國周四公布的強勁勞動力市場數據,進一步加劇了人們對美聯儲將在未來幾個月繼續(xù)快速加息的擔憂。美國勞工部數據顯示,截至8月27日當周,初請失業(yè)救濟金人數為23.2萬人,遠低于預期的24.8萬人。

BMO Capital markets利率策略師Ian Lyngen表示,“毫無疑問,金融市場已回歸‘好消息即是壞消息’的交易格局之下。在這一格局中,良好的經濟數據只會鼓勵美聯儲加息75個基點,而美聯儲更鷹派的政策立場則將遏制通脹預期,削弱風險資產。”

本周以來,互換交易員押注美聯儲在本月的政策會議上加息75個基點的可能性已升至了70%以上。

“最鷹派美聯儲”遇上“最兇險月份”

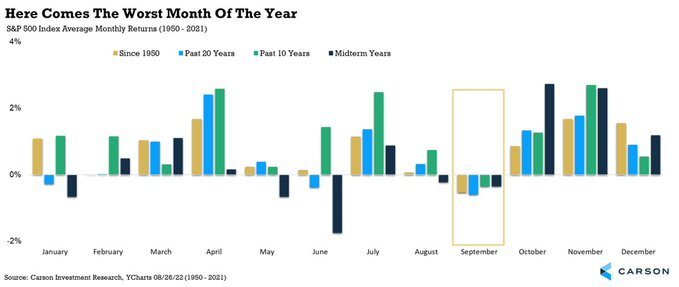

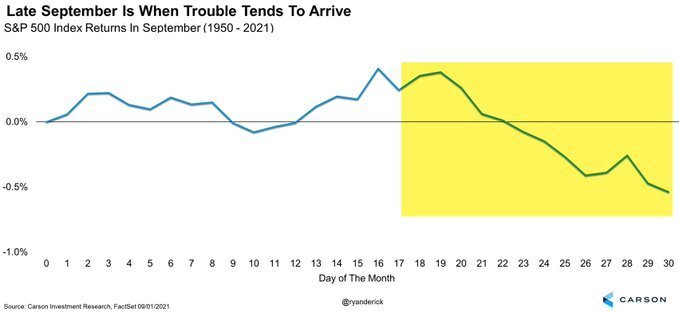

值得一提的是,從歷史上看,9月向來是美股“最兇險”的一個月份,而近來立場明顯更為鷹派的美聯儲,也令許多投資者對今年9月的市場表現捏了一把汗。

業(yè)內統計顯示,雖然10月是股市波動最劇烈的月份——1929年、1987年和2008年的史冊崩盤都出現在10月,但9月的回報率卻更差。數據顯示,在過去25年里,標普500指數在9月平均下跌0.7%。

投資研究公司CFRA的數據顯示,即便進一步回溯到二戰(zhàn)以來,標普500指數在9月的平均跌幅也有0.6%。

關于為何9月在季節(jié)性的表現方面如此疲軟,有不少說法。

首先,許多西方投資者從暑假回來,不得不重新評估他們的投資組合定位。企業(yè)預算也在為來年做準備,討論是否需要勒緊褲腰帶。在接近財政年度結束時,共同基金則通常會通過出售虧本持有的頭寸來減少資本收益分配的規(guī)模,從而起到裝飾作用。

而展望今年的9月行情,CFRA首席投資策略師 Sam Stovall表示,“這一次,投資者在9月份有更多的理由感到擔憂。最大的擔憂無疑是美聯儲會過度加息并迫使美國經濟陷入衰退。

目前,美聯儲官員們仍不斷在公開場合發(fā)表鷹派講話。亞特蘭大聯儲主席博斯蒂克(Raphael Bostic)周四表示,美聯儲的抗通脹行動還未結束。他當天在佐治亞理工學院的一個活動上表示,“我們仍有一些工作要做,當前的通脹率距離美聯儲2%的目標還很遠。我們必須讓經濟放慢下來。”

美國勞工部將于北京時間今晚20:30公布備受矚目的8月非農就業(yè)數據,一旦數據符合預期,很可能促使美聯儲傾向在本月晚些時候連續(xù)第三次加息75個基點。

目前業(yè)內普遍預計,美國8月份非農就業(yè)人數將錄得穩(wěn)健的溫和增長——新增29.8萬人,失業(yè)率則將在3.5%持穩(wěn),與50年來的最低水平一致。