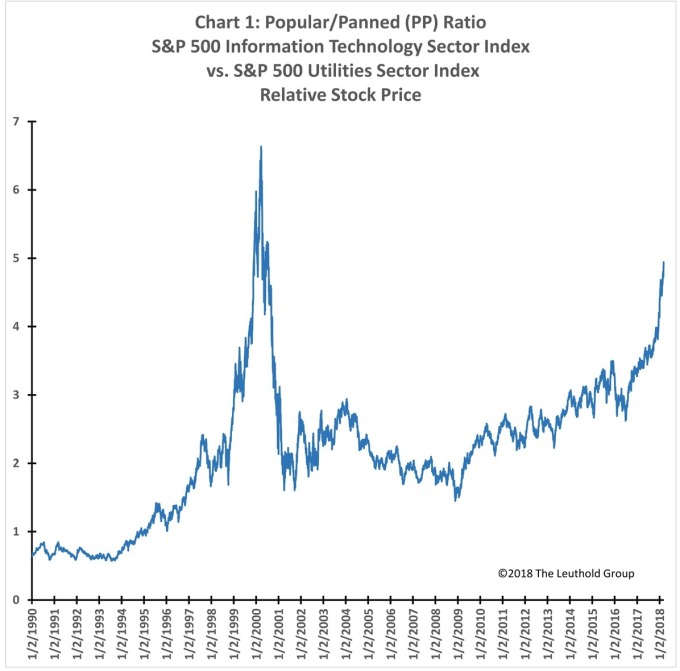

財經365訊(編輯 章馨),《CNBC》報導,華爾街分析師使用一種股價衡量方式,稱之為Popular/Panned 比率,比較具有較高風險的科技股與較安全的公用事業公司的價格表現,而獲得的結果,跟18年前股市網絡泡沫時很類似,兩者間的差距越來越大。

科技股和公共事業公司之間的價格表現差距,最近已擴展至接近網路泡沫期間兩個行業的差距,Leuthold Group 的首席投資策略師Jim Paulsen 采用稱為Popular/Panned 比率的測量方式,發現現階段的牛市正面臨到逐漸嚴重的下行風險。

Paulsen 在給客戶的報告中表示:「盡管規模沒有像之前一樣龐大,但在這個牛市中的PP 比率,與1990 年代發生的情況非常相似,而在1990 年代后期被dot-com 股票迷惑的人,現階段轉向追求FANG 股」, FANG 股票包含Facebook、亞馬遜、Netflix 和谷歌母公司Alphabet。

PP Ratio 正在快速攀升

雖然兩個行業之間的表現差距,在牛市初期保持平穩,但自2016 年以來,差距開使擴大,并且在最近幾個月已經出現大幅增長。Paulsen 表示:「盡管這并不代表著會有大規模的崩盤,但類似于dot-com 時期的后遺癥可能即將出現,這是一個提醒,提醒目前牛市的本質已經改變。」

公用事業股今年迄今下跌5.5%左右,而科技股一直是市場表現最好的股票,上漲近7%,科技股已成為最大的風險偏好代表。

然而,科技股在周一的下跌中,為表現最差的。Paulsen 表示,這個Popular/Panned 比率還可能繼續成長,直到破頂。

雖然從過去分析來說,Paulsen 一直是看好美股的,但他今年較為謹慎,因為擔憂通膨上升和經濟過熱。他寫道:「去年的時后,企業、消費者和投資者的信心皆飆升,人們將謹慎拋在腦后,越來越激進的行為,正在增加出錯的可能性,隨著PP 比率的上升,投資風險正在變得更集中與更擴散,變得無法抵擋熊市的逆襲。」美國市場更多相關新聞資訊盡在財經365美股頻道!

推薦閱讀>>>