今年以來新興市場股市表現慘烈,加計匯率變化后,土耳其、阿根廷、中國、南非及巴西股市跌幅都超過20%。相較于低迷的新興市場股市,美國股市及美國高收益債券分別上漲8.01%及1.95%,受升息傷害的美國公債也僅下跌1.41%,美元計價資產表現相對亮眼。「鉅亨買基金」建議,投資人不要過早進場搶新興市場的便宜,若美國經濟真處于景氣循環末期,利差反轉前,分散配置于美元計價資產才是正解。

彭博社數據顯示,MSCI 亞洲指數(MSCI EM Asia Index)今年跌幅已超過11%,估值為11 倍,低于五年平均水準。雖然市場上開始有策略師表示,投資機會開始浮現,但這些分析師也同時警告,由于中美貿易情勢緊張和市場疲軟,現在就進場投資很可能為時過早。

「鉅亨買基金」指出,目前美國10年期公債及3個月期公債間利率差距(以下簡稱為美國長短期利差)為84個基點,已接近暗示景氣衰退即將到來的利差反轉。回顧近50年美國利率變化,當過去長短期利差處于類似目前位置時,美國長短期利差反轉平均于6個月后發生,意味美國景氣可望延續至明年第2季。利差反轉前夕美元指數也普遍維持強勢,美元指數只于1973年出現貶值,平均而言,未來3個月及6個月美元指數分別升值1.7%及2%。

「鉅亨買基金」總經理張榮仁表示,不論從過往美國長短期利差反轉的經驗,或是聯準會升息加縮減資產負債表的角度來看,未來半年美元維持強勢機率較高。

根據IMF研究,2012年以來至今年第1季,已開發國家債務占GDP比重降低2.84%,但新興市場及低所得發展中國家債務占GDP比重卻分別升高13.79%及14.38%,過快的債務積累及強勢美元恐成為下一波危機的源頭。張榮仁認為,相較于危機四伏的新興市場,經歷過先前房地產崩盤及金融監管趨嚴的美國,居民及企業資產負債表都有所修復,美國資產吸引力較高。

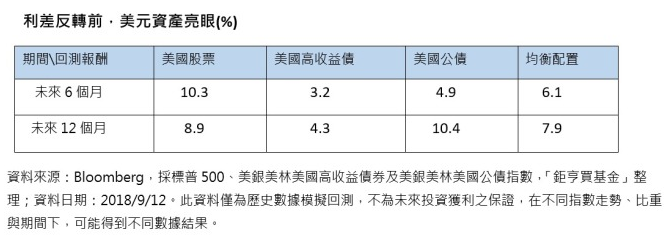

張榮仁進一步分析,美國長短期利差類似目前水準時,未來6個月及12個月各類美元資產表現,前6個月美國股票表現最強勢、后6個月則以避險資產的美國公債最優異,分散配置于美國股票、美國高收益債券及美國公債的均衡配置,則發揮分散配置的優點,表現穩定。

針對操作建議上,「鉅亨買基金」認為,利用美元資產加上分散配置,仍可對抗市場波動;美國景氣處雖于末升段,投資人一方面擔心股市過高,另一方面又害怕升息繼續傷害債券價格,建議投資人可分散配置于美國股票、高收益債券及公債,或是直接投資于平衡型基金,于股市強勁時可跟隨上漲,股市不佳時,又有美國公債可對抗跌勢。