財經365訊(編輯 章馨),《Marketwatch》報導,許多華爾街企業,認為當前的市場環境,使股票和債券都充滿不確定性,無法提供良好投資機會,因此他們寧愿手持多一點現金,高盛將現金的短期3個月評級升至「優于大盤」,并將債券降為「減持」。

高盛股票策略師Christian Mueller-Glissmann 指出,對現金抱有更高的看法,是降低風險的一種行為。

他在報告中寫道:「盡管波動率已從今年高點回落,但短期內的確定性較低,因為經濟增長/ 通膨的結構惡化,以及政策不確定性仍然升高,美債一直處于壓力之下,而股票仍處于平淡的范圍。」

高盛不是第一間對現金采取看好觀點的華爾街機構,將現金評級上調的主因在于,短期政策的不確定性,包含中美貿易斗爭與美國中期選舉。在投資組合中提升現金占比「有助于降低投資組合風險」,在相對基礎上來看,目前現金比債券更具吸引力。

1月份時,大摩的財富管理全球投資委員會表示,多關注美元,將其視為2018年的關鍵資產類別之一,理由為「美國股市日益昂貴、信貸市場非常豐富以及全球利率上漲。」

股市和債市在今年都面臨挑戰,道瓊工業平均指數比1 月份歷史新高低8.8%,而標準普爾500 指數則從高點下跌7.2%。自金融危機以來,這是兩項指數落在修正區最長的時間。

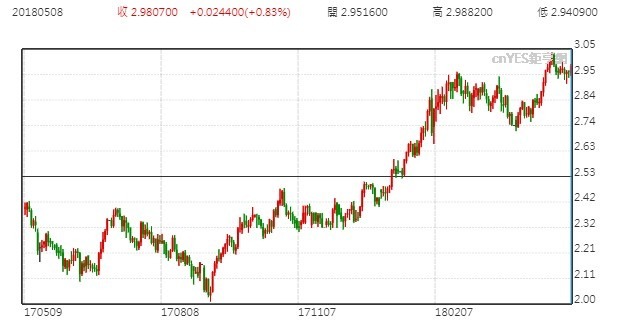

另外,10 年期美債殖利率已從年初的2.38%上升至目前的2.98%,并在上個月呈現4 年來首次破3% 關卡。聯準會預期今年將持續升息,殖利率預計將因此攀升,債券價格將下降。此波連動影響,可能導致投資者拋售政府債券,推高利率,并期待未來債券的息票(Coupon) 會增加。

10 年期美債殖利率走勢

高盛看空固定收益資產,將債券的評級降為「減持」,該公司寫道,在當前環境下,債券為較不好的對沖產品。股票方面,高盛認為,成長水平是健康的,且進入經濟衰退的風險很低,但短期內的回報有限。