通常,當(dāng)美國(guó)商品期貨交易委員會(huì)(CFTC)的數(shù)據(jù)顯示一個(gè)巨大的投機(jī)頭寸出現(xiàn)時(shí),在交易員中間就很容易發(fā)現(xiàn)對(duì)應(yīng)的投機(jī)情緒。例如,以加拿大貨幣加元為例,對(duì)沖基金和其他專(zhuān)業(yè)交易者就對(duì)其有明顯的投機(jī)行為。所以加元存在創(chuàng)紀(jì)錄的凈投機(jī)性空頭。

然而,在過(guò)去的幾年里,分析人士一直對(duì)WTI原油市場(chǎng)上一個(gè)巨大的,創(chuàng)紀(jì)錄的長(zhǎng)期投機(jī)性頭寸感到困惑不解。

規(guī)模龐大的期貨投機(jī)多頭頭寸與交易者對(duì)原油市場(chǎng)的普遍態(tài)度不相吻合。事實(shí)上,如果不看數(shù)據(jù)則大多數(shù)情況都對(duì)原油市場(chǎng)不利。數(shù)據(jù)似乎與部分專(zhuān)業(yè)人士參考的軼事證據(jù)不一致。

此前,有專(zhuān)業(yè)人士曾單獨(dú)撰文討論單純使用凈合同數(shù)量作為衡量投機(jī)頭寸(重新評(píng)估原油期貨交易頭寸)的問(wèn)題。公開(kāi)利率的不斷增長(zhǎng),以及基礎(chǔ)資產(chǎn)價(jià)格潛在的劇烈變化,會(huì)使這些期貨合約的某些指標(biāo)變得不是非常有效。這就是專(zhuān)注于商品期貨交易委員會(huì)數(shù)據(jù)的專(zhuān)家們往往把凈頭寸作為公開(kāi)利率的一個(gè)百分比。Adam Collins 和自己所在的Movement Capital公司創(chuàng)建了一個(gè)非常了不起的網(wǎng)站。該網(wǎng)站被稱(chēng)作Free COT Data,并且可以使用這種類(lèi)型的分析。對(duì)于那些專(zhuān)注于商品期貨交易委員會(huì)數(shù)據(jù)的人們來(lái)說(shuō),該網(wǎng)站是一個(gè)不錯(cuò)的去處。

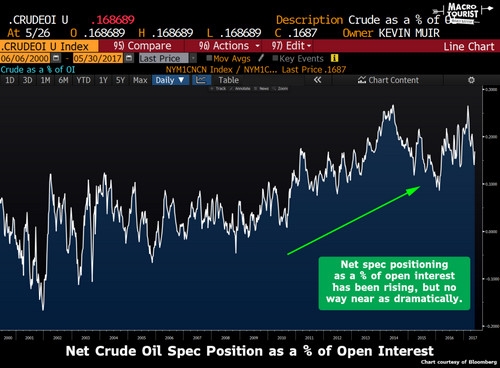

當(dāng)我們將原油期貨市場(chǎng)的大規(guī)模凈頭寸轉(zhuǎn)化為公開(kāi)利率的百分比時(shí),最近的價(jià)格上漲似乎并不可怕。

但這并不能完全解釋原油市場(chǎng)近期的走勢(shì)。

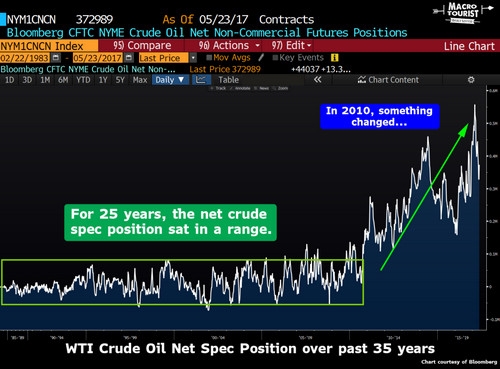

過(guò)去曾有25年的時(shí)間里,原油期貨的規(guī)模頭寸數(shù)量一致處于一個(gè)相對(duì)穩(wěn)定的范圍。

但從2010年開(kāi)始,這一情況被打破。從那時(shí)起,原油期貨的頭寸數(shù)量開(kāi)始穩(wěn)步上升。

現(xiàn)在,也許可能是有大量的新投機(jī)者進(jìn)入了原油市場(chǎng);也有可能是對(duì)沖基金秘密開(kāi)始期貨長(zhǎng)線投資,但沒(méi)有人知道背后的真實(shí)情況。

如果是對(duì)沖基金開(kāi)始長(zhǎng)線投資原油期貨,那么人們應(yīng)該能夠看到他們?yōu)樽约撼钟械念^寸所作出的一舉一動(dòng)——比如跳上電視節(jié)目吹噓自己的觀點(diǎn),或者寫(xiě)一些關(guān)于油價(jià)將會(huì)上漲至100美元的文章。原油市場(chǎng)肯定會(huì)出現(xiàn)偶然性的牛市,但遠(yuǎn)不及投資者對(duì)其的期望。因?yàn)槟壳暗脑褪袌?chǎng)存在創(chuàng)紀(jì)錄的頭寸。

當(dāng)然,原油期貨凈投寸規(guī)模數(shù)量的增加,并不代表著傳統(tǒng)投機(jī)行為的增長(zhǎng)。因?yàn)檫@里面多少有一些彼此不同的地方。

也許大家還沒(méi)有任何的答案。但投資者不知道自己是否錯(cuò)過(guò)了進(jìn)入市場(chǎng)成為新玩家的機(jī)會(huì)。

對(duì)于這新的投機(jī)者,如果他們買(mǎi)入原油期貨,不知道中國(guó)會(huì)如何給他們分類(lèi)。但他們很有可能不會(huì)被分類(lèi)為對(duì)沖基金投資者。

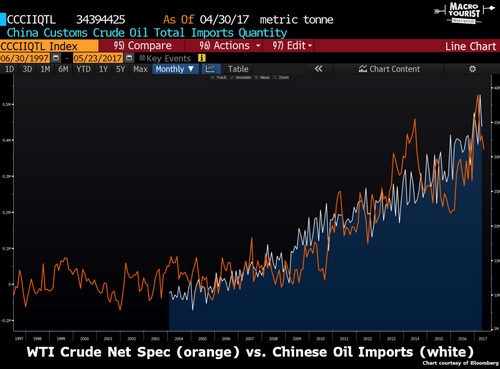

自2008年金融危機(jī)爆發(fā)以來(lái),中國(guó)的原油進(jìn)口量已經(jīng)從最初的1150萬(wàn)噸增加至目前的3500萬(wàn)噸。

我們知道,在過(guò)去的十年中,中國(guó)一直在擴(kuò)大其SPR(戰(zhàn)略石油儲(chǔ)備)項(xiàng)目的規(guī)模。如果他們也開(kāi)始交易原油期貨呢?

這或許可以解釋?zhuān)瑸楹巫罱墓_(kāi)利率和凈投機(jī)多頭頭寸出現(xiàn)了大規(guī)模擴(kuò)張。

據(jù)了解,由于原油價(jià)格長(zhǎng)期疲弱低迷,投資者普遍不看好原油市場(chǎng)。但如果他們誤判了投機(jī)頭寸的程度呢?

毫無(wú)疑問(wèn),原油市場(chǎng)供應(yīng)側(cè)的看法是非常悲觀的。原油價(jià)格面對(duì)著一堵無(wú)法逾越的高墻。但如果需求側(cè)出現(xiàn)意想不到的情況,又會(huì)怎樣呢?又如果每個(gè)人都低估了中國(guó)的胃口呢?如果我們是持有大量美元的美聯(lián)儲(chǔ),我們就會(huì)賣(mài)掉部分法定貨幣,并買(mǎi)入其他實(shí)物資產(chǎn)。如果仔細(xì)想想就會(huì)發(fā)現(xiàn),原油就是最好的實(shí)物資產(chǎn),因?yàn)樗梢詢?chǔ)存。最重要的是,它代表了一個(gè)能量單位,是人類(lèi)難以置信的生產(chǎn)力基礎(chǔ)。如果把原油拿走,看看還能有多少房子、摩天大樓等等;如果把原油拿走,看看人們還如何得到新鮮蔬菜,甚至是你夏天的漢堡包。原油價(jià)格幾乎是我們建造和消費(fèi)所有東西的價(jià)格。

中國(guó)將購(gòu)買(mǎi)原油作為自己實(shí)現(xiàn)美元資產(chǎn)多樣化的一種方式,這完全有道理。但別忘了,中國(guó)不像日本央行或美聯(lián)儲(chǔ)。他們不會(huì)提前宣布自己的購(gòu)買(mǎi)計(jì)劃。

這一理論有一定的道理。但投資者看到的是原油凈頭寸最近的增長(zhǎng),這并沒(méi)有反映出大家在市場(chǎng)上看到的情況。作為一個(gè)巨大的沉默買(mǎi)家,中國(guó)對(duì)原油的購(gòu)買(mǎi),比對(duì)沖基金凈頭寸的增長(zhǎng)記錄更為可信,因?yàn)橹袊?guó)對(duì)自己未來(lái)的經(jīng)濟(jì)非常樂(lè)觀。(雙刀)

圖一:過(guò)去35年中,WTI原油市場(chǎng)大規(guī)模的凈頭寸。其中有25年時(shí)間中,原油市場(chǎng)凈頭寸一直在穩(wěn)定一個(gè)范圍內(nèi)。但2從010年開(kāi)始,情況發(fā)生了變化。

圖二:WTI原油市場(chǎng)大規(guī)模的凈頭寸(桔黃色)與中國(guó)原油進(jìn)口量(白色)的對(duì)比。

圖三:原油期貨凈頭寸占公開(kāi)利率的百分比%。原油期貨凈頭寸占公開(kāi)利率的百分比已經(jīng)開(kāi)始上升,但沒(méi)有出現(xiàn)顯著變化。