4月上中旬,銀監會半個月內連續出臺7個監管文件,要求消除多層嵌套和去通道化以及限制監管套利行為。短期內,信托業通道業務、房地產信托業務等傳統融資類業務受到一定程度影響。

5月下旬,閃崩股頻出,這些閃崩股中除去帶有次新股屬性的,其它往往背后有著信托資產管理計劃、基金資產管理計劃的身影。

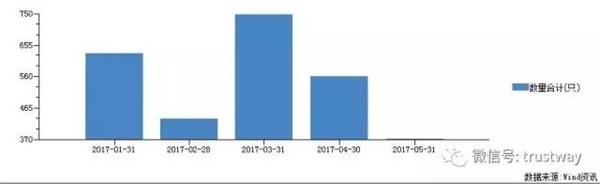

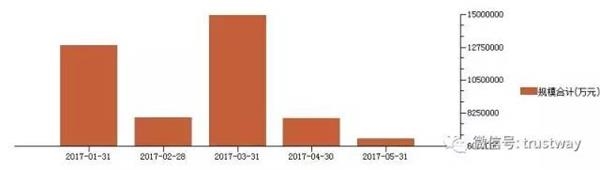

新發行規模創年內新低

數據顯示,5月信托產品新發行合計372只,規模652.7億元,平均預計年化收益率6.35%,新發行數量與規模均創下年內新低。

其中,3月和4月新發行產品數量分別為747只和562只,新發行產品規模分別為1495.7億元和791.2億元。這意味著,4月份和5月份信托新發行數量與規模接連下滑。

業內人士認為,4月份銀監會出臺7個監管文件后,越來越多信托公司提高風控標準,應對嚴格的監管檢查,新發行產品的數量自然受到限制。

按照資金運用方式劃分,5月證券投資類信托新發行120只產品,合計規模109.7億元,環比下降45.12%;貸款類信托新發行41只,合計規模60.15億元,環比下降39.4%;債權投資信托新發行6只,合計規模4.9億元,環比下降75%。

信托業首當其沖的是通道業務。

系列監管文件中明確提出,要消除多層嵌套、去通道化、限制監管套利。其中,銀監會46號文件中對“三套利”作了頗為細致的規定,例如“通過借助信托等通道方,設立定向資管計劃等模式,規避資本充足指標”等。中融信托研究部認為,可以預計信托的通道業務會出現明顯回落,或將對未來信托業增資形成一定制約。

系列監管文件還對傳統信托融資類業務也有影響。例如,6號文中明確指出“重點關注房地產信托業務增量較大、占比較高的信托公司”。因此,房地產信托業務增長會有所受限。

按投資領域劃分,5月房地產信托新發行產品數量14只,合計規模35.2億元,規模環比有所增長,但較3月房地產信托規模55.8億元減少36.92%;基礎設施信托新發行產品規模合計僅5000萬元,較3月和4月的億元級規模大幅減少。

行業轉型仍待探索

中融信托研究部認為,新的監管要求將使信托業通道業務承壓,或對未來信托業的增長形成一定的制約,但長期來看,這種“強監管”有利于信托向本源回歸,信托公司也可以此為契機,提升主動管理能力。

實際上,5月份除了新產品發行數量和規模下滑,信托產品成立的數據也出現下滑。用益信托數據顯示,5月新成立信托產品523只,規模合計1108.4億元,環比下降6.6%。

用益信托研究員帥國讓認為,4月以來信托新發行產品出現下滑,與信托業遇到困境有關。信托投融資面臨一定限制,整個信托業仍然在深度轉型中。

中融信托研究部認為,此次監管打破了資管行業過去的業務模式,包括通道模式、嵌套模式以及同業模式等,繼而對行業內不同產品結構的機構收入和規模都產生了一定程度的影響。

西北一位信托公司市場部副總經理對證券時報記者表示,盡管去年年底召開的信托