距5月27日私募整改大限,已進入最后十天的倒計時階段。

而截至目前,僅有8家私募機構發布了關于是否符合《關于金融類企業掛牌融資有關事項的通知》新增掛牌條件的自查報告。

一年前的2016年5月27日,全國中小企業股份轉讓系統(下稱“全國股轉系統”)下發了《關于金融類企業掛牌融資有關事項的通知》(下稱《通知》).

在《通知》中,全國股轉系統表示,已掛牌的私募機構應當在本通知發布之日起1年內根據相關規定進行整改,未按期整改的或整改后仍不符合要求的,將予以摘牌。

21世紀經濟報道記者近日了解到,在整改大限即將來臨之前,全國股轉系統向各家私募機構下發了調查表,涉及包括收入來源構成等數十項內容,希望對相關機構2016年最新數據情況進行摸底。

三大方面再摸底

經過一年時間,隨著私募基金行業的進一步規范和變化,監管層希望通過最新的調查表了解各家機構的最新情況。

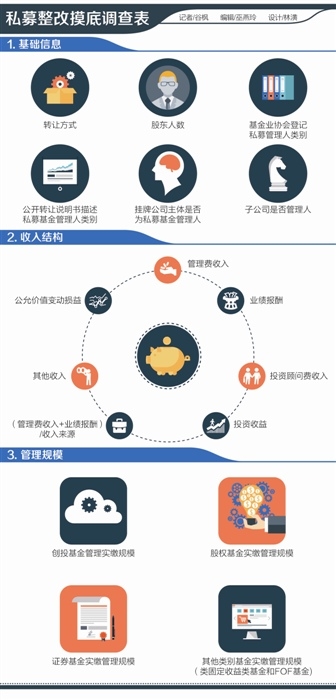

根據記者獲得的這份調查整改情況的摸底情況表顯示,監管層設置了三大方面的問題。

首先是機構的基礎信息,包括轉讓方式、股東人數、協會登記私募管理人類別、掛牌公司主體是否為私募基金管理人以及子公司是否是基金管理人等。

第二類則針對機構的收入類別,管理費收入、業績報酬、投資顧問費收入、公允孩紙變動損益等。

值得注意的是,在該類別中,監管層提出了(管理費收入+業績報酬)/收入來源的公式。而這一項正好指向的是《通知》中有關私募機構整改第一項要求,即:管理費收入與業績報酬之和須占收入來源的80%以上。

“這個公式對比的意圖很明顯了,就是要了解相關機構是否符合比例要求,或者說了解到目前為止還有多少家機構不符合比例的要求。就我了解,掛牌新三板的一些大型私募機構想要達到80%的指標很有難度。”北京地區一家大型券商投行部的人士表示。

第三個方面的問題則集中在機構管理規模層面,包括創投基金管理實繳規模、股權基金實繳規模等。這一項針對的是《通知》私募機構整改中第五項,即:創業投資類私募機構最近3年年均實繳資產管理規模在20億元以上,私募股權類私募機構最近3年年均實繳資產管理規模在50億元以上。

“監管層調查表的指向比較明顯,三項內容中,第一項是基本信息,后兩項實際上正是指向了這次私募整改中最難的兩部分。”前述北京地區券商人士表示。

記者也了解到,目前尚未發布自查整改報告的機構,有很多是無法完成這兩項整改的。以中科招商(832168)和硅谷天堂(833044)為例,其2016年年報披露的數據中可以滿足管理規模的要求,但收入結構比例兩家公司則未能達標。

其中,中科招商收入來自于自有資產管理的金額為107516332.76元,占營業收入的22.37%;來自于受托資產管理的收入為373115861.17元,占營業收入的77.63%。

而硅谷天堂收入來自自有資產管理的金額為72412.66萬元,占比75.65%;來自受托管理資產的金額為23305.48萬元,占比24.35%。

“管理規模和收入結構很難在一年時間內發生轉變,我覺得如果放松到3年整改期,相應的機構還是可以掉頭的。”觀智投資投資總監姜玉蘊對21世紀經濟報道記者表示。

摘牌進退維谷

那么,如果尚未發布自查整改報告的機構在截止日期前仍未能提交報告或完成整改,是否意味著將被強制摘牌?

本周,合晟資產(833732)成為了近期第一家未提交整改報告并宣布主動摘牌的私募機構。但值得注意的是,合晟資產在2016年年報中均滿足收入結構以及管理規模的指標,與此同時合晟資產并不是創業或者股權類投資機構,其主要的業務為固定收益類產品。

對此,合晟資產董秘周高杰表示,“摘牌是出于公司目前的發展需要,考慮到新三板的具體情況,我們也是考慮了很久最后決定摘牌。”但具體原因,周高杰表示不方便言明,未來會在公告中明確。

事實上,合晟資產的摘牌同目前新三板掛牌私募資本運作受限有很大關系。彼時吸引私募機構掛牌新三板的兩個最直接的目的“LP 轉化為股東”,“巨額募資”在現在的環境下已成為歷史。

與此同時,創新層以及做市交易制度均將私募機構排除在外,沒有紅利只有監管以及信息披露成本的新三板市場對于私募機構來講味同嚼蠟。

如合晟資產,在新三板交易寥寥,外部投資者也很少,摘牌相對容易。但對于此前募資規模巨大的中科招商以及硅谷天堂們來說,主動摘牌或者被動摘牌都是其投資者最不愿意見到的局面。

以中科招商為例,2015年數次融資合計百億的同時也引入了不少投資者,彼時的定增價格為18元每股,而如今中科招商股價僅為0.93元每股,早已破凈。在如此大規模的融資以及龐大的投資者群體下,如果真正觸及摘牌,投資者要求回購將成為巨大的難題。

“此前監管層曾召集各家機構討論自查整改一事,當時的處理口徑相比《通知》內容要寬松一些。如今監管層再次摸底,不知道將根據得到的最新數據如何考量,到底強制摘牌還是給予緩沖期,無論是機構還是投資者都在等待最終的結果。” 一位三板市場人士向記者透露。